Altersvorsorge

1963 gab es in Deutschland ca. 120 Personen, die 100 Jahre oder älter waren. Heute sind es mehr als 17.000 Personen. Die durchschnittliche Rentenbezugsdauer betrug 1960 knapp 10 Jahre lang. Heute beträgt sie im Durchschnitt 20 Jahre lang. Wir leben alle länger, was zunächst sehr positiv ist. Aber wie haben wir uns darauf eingestellt und Vorsorge getroffen?

Die gesetzliche Rentenversicherung als alleinige Altersvorsorge reicht nicht aus, um seinen gewohnten Lebensstandard im Rentenalter aufrechtzuerhalten und stellt nur eine Grundsicherung dar. Denn die demographische Entwicklung in Deutschland mit immer mehr Rentenempfänger und immer weniger Beitragszahlern wirken sich negativ auf das deutsche Rentensystem aus. Die Folgen sind künftig sinkende Renten, steigende Beiträge zur Rentenversicherung oder von beiden etwas.

Es wird ab 2040 keine steuerfreien Renten mehr geben, weil unabhängig ob gesetzliche Renten, Betriebsrenten, Riester-Renten und Rürup-Renten zu 100% als "Einkommen" gewertet werden. Als Single haben Sie einen Grundfreibetrag von 8.354,00 € (2014) und als Verheiratete einen Grundfreibetrag von 16.708,00 € (2014).

Daher ist private Vorsorge wichtig, welches auch die Deutsche Rentenversicherung in ihren Rentenbescheiden empfiehlt. Für Selbständige, die keine Beiträge mehr zahlen und somit nur über geringe Anwartschaften als gesetzliche Rente zu erwarten haben, ist zusätzliche private Vorsorge umso wichtiger.

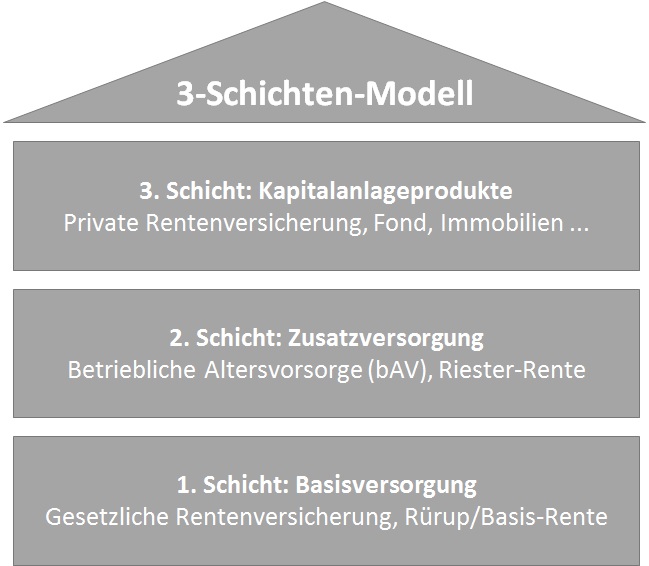

Das deutsche Rentensystem baut auf drei Schichten auf. Je nach Produkt gehört die Altersvorsorge einem dieser Schichten an und wird je nach Art der Vorsorge unterschiedlich gefördert und steuerlich behandelt.

Als unabhängiger Versicherungsmakler empfehlen wir nur Gesellschaften mit überdurchschnittlichen Finanzkennzahlen.

Die "Rürup-Rente" gehört wie die gesetzliche Rentenversicherung und berufsständische Versorgungswerke zur Schicht 1 des deutschen Rentensystems und stellt eine Basisvorsorge dar und wird auch alternativ Basis-Rente genannt. Die Vorteile sind die steuerliche Absetzbarkeit der Beiträge sowie die Möglichkeit flexibler Zuzahlungen. Die Abzugsfähigkeit erhöht sich jährlich um 2%-Punkte bis im Jahr 2025 dann 100% angerechnet werden. 2014: 78%, 2015: 80%, 2016: 82% usw.

Als Single dürfen max. 20.000,00 € und als Verheiratete bis max. 40.000,00 € als jährliche Einmalzahlung geleistet werden. Die Rürup-Rente ist insbesondere für die Personengruppe der Selbständigen geeignet, eine steuerlich geförderte Altersvorsorge aufzubauen.

Um die volle Förderung zu bekommen, müssten Sie 4 % Ihres Vorjahres-Bruttoeinkommens für Ihren Riestervertrag sparen. Dabei können Sie Ihre Zulagen vom Sparbeitrag abziehen.

Natürlich können Sie Ihren Riestervertrag auch mit weniger als 4% besparen. Die Zulagen werden dann automatisch anteilig gekürzt.

Riester lohnt sich entgegen der weitverbreiteten Meinung nicht nur für Familien mit Kindern, sondern aufgrund der steuerlichen Förderung auch für Singles mit höherem Einkommen. Lassen Sie sich von uns Ihre Förderung ausrechnen.

Die betriebliche Altersvorsorge hat fünf Durchführungswege. Direktversicherung, Pensionskasse, Unterstützungskasse, Pensionsfonds und Pensionszusage und gehören zur Schicht 2 des deutschen Rentensystems.

Die betriebliche Altersvorsorge wird je nach Durchführungsweg und Abschlussjahr unterschiedlich steuerlich gefördert.

Ältere Direktversicherung nach § 40 b ( vor 01.01.2005) werden in der Ansparphase pauschal besteuert. Dafür ist die Kapitalauszahlung steuerfrei. Diese wurden häufig in Verbindung mit Sonderzahlung wie Urlaubs-und Weihnachtsgeld umgewandelt und liegt i.d.R. bei 1.752,00 €.

Der aktuell häufigste Durchführungsweg ist die Direktversicherung nach § 3 63 durch Entgeltumwandlung. Hier wandelt der Arbeitnehmer einen Teil seines Gehaltes um und zahlt den Betrag in seine Direktversicherung ein. Die Förderung sieht vor, dass in der Ansparphase die Sozialversicherungsbeiträge und Lohnsteuerbeiträge befreit sind bzw. gestundet werden. Die Betriebsrente wird dann nachgelagert besteuert und Sozialversicherungsbeiträge erhoben.

Der Vorteil liegt darin, dass im Rentenalter i.d.R. ein niedrigeres Einkommen zu erwarten ist, so dass es sich hier um eine intelligente Steuerstundung handelt.

Durch das Bruttosparen anstatt das Nettosparen, erzielen Sie oft einen Verdoppelungseffekt Ihrer Sparbeiträge. Sollte der Arbeitgeber sich mit einem Zuschuss beteiligen, dann wirkt sich das nochmals positiver auf Ihr tatsächlich zu zahlendem Sparbeitrag aus.

Wir zeigen Ihnen gerne wie es bei Ihrem Gehalt aussieht.

Die Private Rentenversicherung gehört zur Schicht 3 des Rentensystems. Sie wird in der Ansparphase zwar nicht steuerlich gefördert, aber in der Rentenphase mit günstigeren Ertragsanteilsbesteuerung veranlagt. Der Vertrag ist während der Laufzeit beleihbar und kann vor Vertragsende mit Auszahlung abgerufen werden.

Im Gegensatz zu den anderen Renten, die zu 100% besteuert werden, ist der Steuersatz hier niedriger. Bei einem Renteneintrittsalter von 67 Jahren werden bspw. nur 17% veranlagt.

Wahlweise können Sie bei Vertragsablauf auch eine Kapitalauszahlung wählen. Sollte der Vertrag eine Mindestlaufzeit von 12 Jahren haben und eine Auszahlung frühestens zum 62. Lebensjahr erfolgen, dann wird auf die einmalige Kapitalauszahlung mit 50% auf die Erträge besteuert.

Um dies zu verdeutlichen ein Beispiel:

Summe der Einzahlungen: 50.000,00 €

Summe der Kapitalauszahlung: 100.000,00 €

Ertragsanteil: 50.000,00 €

50% des Ertragsanteils: 25.000,00 € werden steuerlich veranlagt.

Unabhängig ob Rürup, Riester oder betriebliche Altersvorsorge. Der Staat fördert zunehmend die Renten als lebenslange Rente, damit der Versorgungsempfänger eine echte lebenslange Rente erhält.

Die sofort beginnende Rentenversicherung gegen Einmalzahlung ist geeignet, um sich sofort eine lebenslange Rente zu sichern. Oft sind das ablaufende Lebensversicherungen oder Erbvermögen.

Nach der Einmalzahlung und bereits erfolgter Rentenzahlungen, kann der Versorgungsberechtigte auf Wunsch sein eingezahltes Kapital abzüglich der bereits geleisteten Renten wieder auszahlen lassen.

Bei vorzeitigem Ableben erhalten die Hinterbliebenen entweder das restlich vorhandene Kapital oder alternativ eine Hinterbliebenenrente je nach vereinbarter Rentengarantiezeit.

Der Vorteil liegt darin, dass selbst bei aufgebrauchtem Kapital weiterhin eine lebenslange Rente an den Versorgungsberechtigten gezahlt wird. Hier ist die Planbarkeit und Sicherheit durch die lebenslange Rente gewährleistet.